hyperliquid (hype) 已迅速成为去中心化衍生品领域最重要的参与者之一,与gmx、dydx和aevo相抗衡。hyperliquid于2023年底推出,定位为高性能的链上永续交易所,专注于速度、效率和深度流动性。其设计允许用户直接在链上交易期货,无需依赖中心化托管机构,同时保持与中心化交易所相当的延迟和执行质量。

截至2025年10月,HYPE交易价格约为39.69美元,较2024年初水平上涨了惊人的509%。该项目的市值现已接近107亿美元,完全稀释估值(FDV)约为396亿美元,使其成为全球最大的DeFi代币之一。总锁仓价值(TVL)超过53亿美元,日均交易量稳定在约6亿美元。

Hyperliquid的飞速增长源于其对性能、社区驱动治理和实际收入捕获的关注。它不仅仅是一个协议代币——它是一个完全运作的、创收的交易所,其链上数据验证了持续的采用率。

项目概述 — Hyperliquid是什么及其运作方式

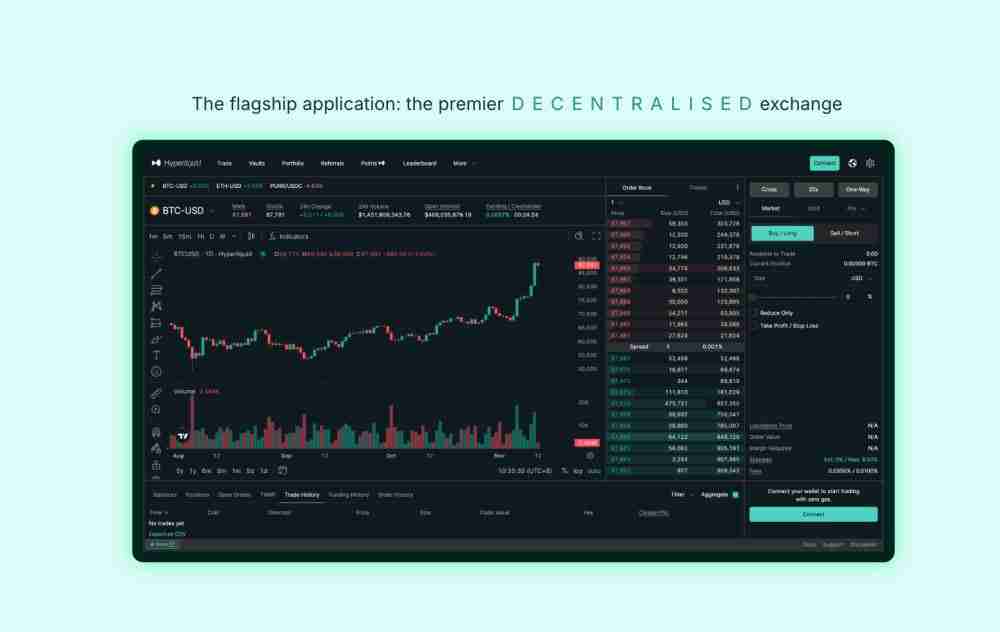

Hyperliquid是一个去中心化永续期货交易所,提供近乎即时的结算和低费用,同时保持完全链上运作。其架构旨在将中心化交易所(CEX)的交易体验与DeFi的安全性和透明度相结合。

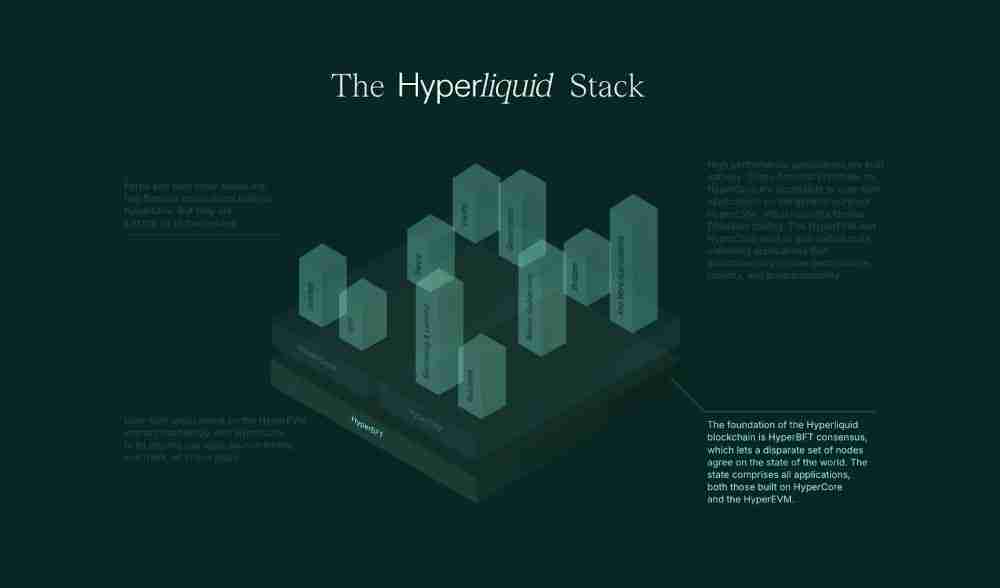

Hyperliquid的核心是其定制的第一层区块链,为交易性能进行了优化。与依赖第二层解决方案或链下订单簿的GMX或dYdX不同,Hyperliquid的网络在链上原生处理订单、撮合和结算,将延迟降低到毫秒级。

这种架构允许真正透明的永续期货市场——用户可以直接在区块链上验证流动性、保证金和资金费率。

Hyperliquid 支持数十种交易对(btc、ETH、SOL、AVAX 和各种迷因币),永续合约,现在还有现货市场。它还集成了全仓保证金、逐仓保证金和模仿专业中心化交易所基础设施的高级清算机制。

该协议将手续费收入直接分配给代币持有者和流动性提供者,这是 HYPE 现在被视为少数几个具有真实、循环收益机制的 DeFi 代币的核心原因。

Hyperliquid 背后的理念

Hyperliquid 创立的原则是 DeFi 应该与中心化交易所正面竞争——不仅仅是意识形态上,还有技术上。其早期白皮书概述了三个关键目标:

- 使去中心化衍生品交易像币安或 Bybit 一样快速。

- 为头寸、清算和保险基金维持可验证的透明度。

- 通过真实的经济对齐而非通胀式发行来奖励交易者和协议贡献者。

这种对执行力和可持续性的明确关注使 Hyperliquid 成为永续合约领域的重要竞争者——可以说是第一个达到中心化交易所级别效率的 DeFi 协议。

代币经济学 — 了解 HYPE

- 代币符号:HYPE

- 网络:Hyperliquid 第一层

- 最大供应量:1,000,000,000 HYPE

- 流通供应量:270,772,999 HYPE(截至 2025 年 10 月)

- 总锁仓价值(TVL):53 亿美元

- 市值:约 107 亿美元

- 完全稀释估值(FDV):约 397 亿美元

代币实用性

HYPE 代币支撑着整个 Hyperliquid 经济体系。它用于:

- 交易手续费返还:活跃交易者根据 HYPE 持有量获得部分手续费折扣。

- 收益分享:部分交易手续费和清算利润分配给质押者。

- 治理:代币持有者对市场上线、费用参数和激励结构进行投票。

- 抵押品:用户可以使用 HYPE 作为杠杆头寸的保证金,将其直接整合到交易流程中。

- 参与国库:协议利润和 DAO 管理的储备部分以 HYPE 持有。

与许多价值来源于投机的 DeFi 治理代币不同,HYPE 的实用性是内在的——它直接与交易、奖励和国库动态互动。

经济设计和收入流

Hyperliquid的一个突出特点是其真实收益模型。它不是通过通胀代币供应,而是将实际交易所收入重新分配给利益相关者。这包括:

- 资金费用:从永续合约中收取。

- 交易费用:一部分分配给协议质押者。

- 清算费用:分配给保险和稳定池。

- 保险基金盈余:这部分盈余的一定比例可以支付给长期持有者。

这种机制有效地将HYPE转变为DeFi领域的股权类似物——一种由可验证现金流支持的代币,使代币价值与平台表现保持一致。

市场格局与定位

永续合约市场是加密衍生品中最大的细分市场,各交易所的日交易量超过1500亿美元。像GMX和dYdX这样的去中心化替代品总共只占据了其中一小部分份额——但Hyperliquid正在迅速扩大这一份额。

在18个月内,它在总锁仓量和交易量方面已超过GMX,使其成为按流动性和手续费收入计算的第一大去中心化永续合约交易所。

虽然GMX开创了DeFi永续合约,但Hyperliquid的关键差异在于执行方式:它在自己的链上原生运行,不依赖外部排序器或预言机,从而减少了摩擦和停机时间。

它在专业交易者和算法基金中的主导地位标志着一个范式转变——DeFi基础设施现在可以处理机构级的衍生品交易量。

关键增长驱动因素

Hyperliquid的持续扩张由几个相互关联的因素驱动:

- 原生区块链性能 — 专为目的打造的第一层确保稳定的速度和运行时间

- 透明的收入模式 — 可验证的链上利润分享增强投资者信心

- 机构入驻 — 量化基金和加密原生交易公司现在直接在Hyperliquid上部署策略

- 全球零售采用 — 用户友好的界面和深度流动性吸引高级零售交易者

- 与聚合器集成 — Hyperliquid的开放API使外部交易工具能够将流动性路由到其订单簿

- 强大的代币经济学 — 非通胀设计支持可持续的长期价值

主要风险

尽管占据主导地位,Hyperliquid仍面临某些挑战:

- 监管压力:衍生品是受监管最严格的领域之一;去中心化交易所面临司法管辖区打击的风险。

- 竞争:新兴交易所如Aevo、Vertex和dYdX v4仍在争夺类似的用户群。

- 智能合约风险:作为链上撮合引擎,任何关键漏洞都可能严重影响信任。

- 流动性周期:在熊市中,衍生品交易量通常会急剧收缩。

估值过热:100亿美元的市值意味着强劲的增长预期 — 任何放缓都可能导致急剧修正。

尽管如此,该项目的数据驱动透明度通过展示可衡量的实际吸引力缓解了部分风险。

Hyperliquid (HYPE) 价格分析 & 2025–2030 预测

- 当前价格:39.69美元

- 流通供应量:2.707亿

- 市值:约107亿美元

- 总锁仓价值:53亿美元

- 24小时交易量:约6.3亿美元

HYPE过去一年的价格轨迹反映了自2021年以来任何DeFi代币最快的有机增长。随着链上交易量的增加、深度流动性和可衡量的收益,该代币现在代表了DeFi基本价值捕获的罕见案例。

按照当前的增长率,即使是保守的预测也表明市场兴趣将持续存在。

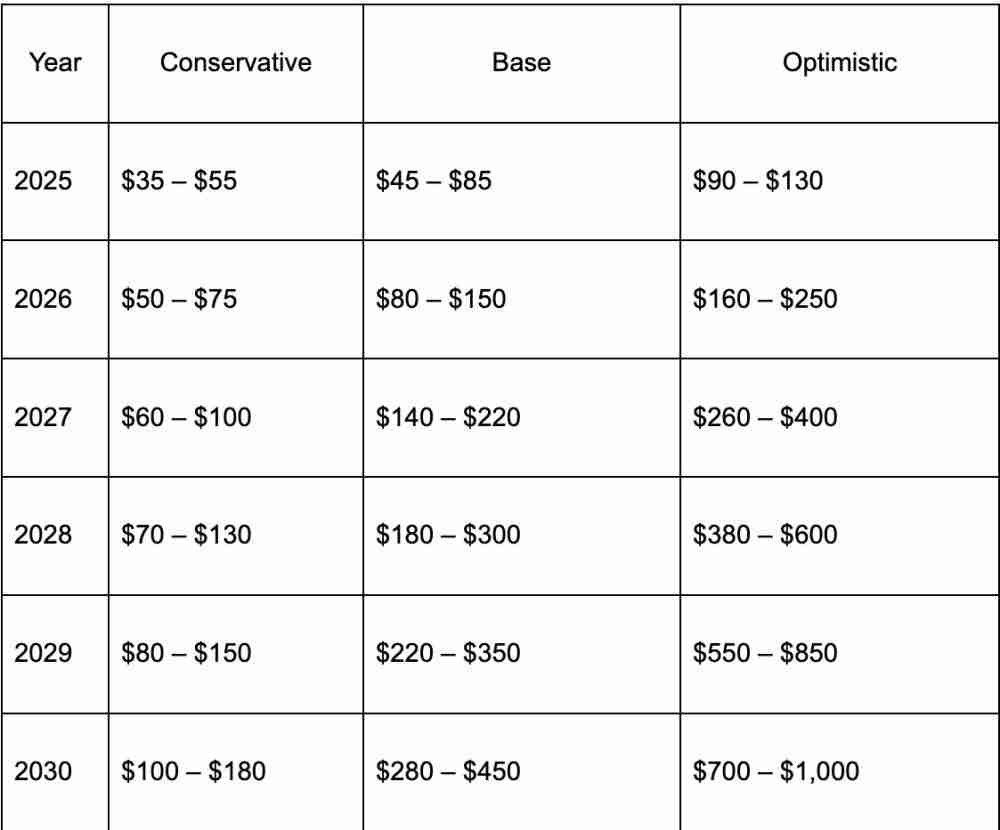

预测表(仅供参考,非财务建议)

预测解读

在保守情景下,HYPE在其当前估值附近稳定,保持稳定的收入和市场份额,但随着DeFi领域的稳定,增长速度放缓。

在基本情景中,Hyperliquid扩展到机构交易、跨链市场和结构性衍生品,推动代币在质押和治理方面的需求,到2030年可能将估值推高至400美元以上。

乐观情景假设Hyperliquid成为所有衍生品的主导去中心化交易所,占全球加密期货交易量的10%以上——这一转变可能使HYPE在2030年前成为四位数代币。

总结思考

Hyperliquid的崛起标志着DeFi演进的关键时刻——这证明了去中心化系统不仅能与中心化交易所竞争,在性能和盈利能力方面甚至可以超越它们。

其代币经济学植根于实际效用:手续费收入、质押收益和参与治理。这些基本面将HYPE与投机性DeFi项目区分开来,使其成为web3中少数几个可持续创收资产之一。

如果Hyperliquid保持增长并实现全球规模化,HYPE可能会成为”去中心化衍生品的以太坊”,为下一代金融市场提供动力——开放、链上且由社区拥有。